取得時

不動產取得稅(Real Estate Acquisition Tax)

不動產取得稅是在取得財產時徵收(除了因繼承而取得財產以外)。

稅額=不動產價值(課稅基礎) ×稅率4%

2006年4月1日至2015年3月31日間取得的住宅建物及土地,稅率為3%。

登記牌照稅(Registration License Tax)

取得不動產所有權有許多相關法律規定。有關於登記牌照稅的計算如下:

稅額=不動產價值(課稅基礎) ×稅率

上述之稅率會依登記種類而有所不同。

消費稅(Consumption Tax)

由於土地不是課徵消費稅的對象,因此消費稅僅會產生於取得建築物時。該稅率一般為8%。(2019年10月起消費稅預計調漲為10%)

印花稅(Stamp Tax)

印花稅是當契約金額相當或大於10,000日元時課徵,稅額會依據契約金額而有所不同。不動產契約金額超過1,000萬日元至5億日元之稅額(以單一契約為單位)如下:

(括弧中的數字是目前適用的調降稅率)

|

契約金額(日元) |

稅金 |

|

10M~50M |

10,000JPY |

|

50M~100M |

30,000JPY |

|

100M~500M |

60,000JPY |

|

500M~1B |

160,000JPY |

|

1B至5B |

320,000JPY |

持有時

固定資產稅(Fixed Asset Tax)

固定資產稅是一種市政稅對於登記的資產於每年1月1日進行課稅。

稅額=資產價值(課稅基礎)×稅率1.4%

都市計畫稅(City Planning Tax)

都市計畫稅是一種市政稅對於登記在都市計畫區域內的資產於每年1月1日進行課稅。

稅額=資產價值(課稅基礎)×稅率

稅率會依據地區而有所不同(0.20~0.30%;東京23區內為0.30%)。

租金收入

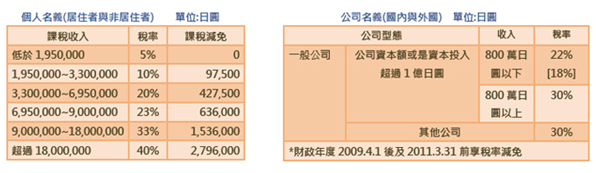

國稅-所得稅(National Income Tax)

租金收入被一併計算在屋主的總收入中,累進稅率課稅。

屋主為非日本居住者及外商公司,租金收入將會產生20%的預扣稅。

除了國家所得稅外,日本居住者及日本國內公司需支付地方稅。如外國公司在日本編制從事不動產租賃業務,也需支付地方稅。假如租賃物件數量超過一定範圍,個人名義屋主也可能被要求支付地方稅。

折舊及其他扣除(Depreciation and other deductions)

相關稅法規定,依據取得的建築物型態以及建築物的屋齡,個人及公司名義屋主依據使用年限的成本支出舉報折舊。(e.g. 全新鋼筋混凝土建築47 年。)屋主可以從須課稅的房產收入中扣除費用(e.g. 管理費用及房屋稅)。

利息(Interest)

一般而言,個人屋主可以完全扣除購屋時貸款的利息支出。然而,如果此筆房產投資產生淨虧損,將會限制可扣除的利息支出總額。公司名義屋主可以完全扣除利息支出。

消費稅(Consumption Tax)

支付房屋(辦公大樓)租金通常內含消費稅。然而,住宅大樓的房租支付不徵收消費稅。

出售

出售房產時的資本增益(Capital gains on the sale of real property)

出售房產時的資本增益如下計算方式

資本增益所得=售價-(取得房產時的價格+轉售的費用支出)

*個人名義出售幾種型態的房產(e.g. 房屋用途是自己主要居住地)可在資本收益所得獲得特別的扣除。

出售房屋的資本增益稅徵收稅率依據屋主為個人或公司名義、持有此房產的時間長度,以及屋主為日本居民或非日本居民有所不同。

消費稅(Consumption Tax)

移轉建築物的所得全時將會徵收8%的消費稅(2019年10月開始調為10%)。支付稅金對象是資產的移轉者(i.e. 賣方);然而,此稅金通常會被加入到本資產的售價中最終還是由消費方(i.e.買方)承擔消費稅。移轉土地不須徵收消費稅。